股票配资来大 “永远不要与美联储作对”?NO!当前华尔街更信奉别和数据作对

财联社6月17日讯(编辑 潇湘)华尔街的格言曾警告人们“永远不要与美联储作对”。然而股票配资来大,这正是眼下交易员们正在做的事情,而且这可能会引发股市中一些被遗忘的角落出现迅猛反弹……

2. 学习技术分析:掌握图表模式和技术指标,以识别股票价格的趋势和反转点,并进行相应的买入和卖出决策。

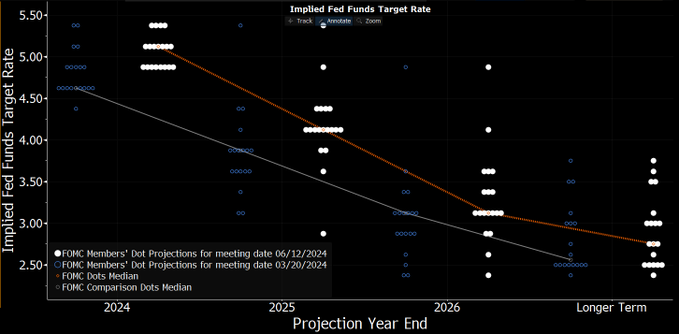

上周,美联储的利率预测和联储官员的鹰派言论再清楚不过了——投资者被一而再再而三地警告称,利率将维持在高位的时间将比预期的更长,美联储利率点阵图的中值预测仅为今年降息一次。

但很显然,美国债券市场正在给投资者上一堂“新世界”的课:当前的数据远比美联储说的任何话都重要!

这一点在上周的“超级星期三”后表现得淋漓尽致。当天上午,美国5月CPI增幅低于预期,引发了今年最大的一波美债市场上涨行情。

不到六个小时后,在美联储最新的点阵图预测预计今年仅有一次降息后,涨势稍有减弱。但很快到了周四,PPI意外下降和初请失业救济人数上升进一步表明通胀压力出现缓解,美债继续扩大涨势。

素有“全球资产定价之锚”之称的10年期美债收益率在上周五最终收于了4.2%附近,全周下跌了21个基点,创下了去年12月中旬以来最大的单周跌幅。

简而言之,鸽派的通胀数据在上周淹没了美联储的鹰派声音……

在近来经济数据的回落不断给包括央行政策制定者在内的所有人带来“惊喜”的时候,这些变化凸显出美联储指导意见的重要性已大打折扣。美联储主席威尔在上周的会后新闻发布会上也承认了这一点,并表示美联储会注意数据的走向。

这或许也意味着,随着更多关键数据的发布,人们对利率前景的重新评估,可能会令债券市场在未来一段时间里继续充满跌宕。眼下的数据降温势头固然可喜,但是否能够持续,尚还有待观察。在市场已不怎么相信美联储官员对利率的前瞻指引之际,经济数据表现出的任何意外,都可能引发市场的风吹草动。

贝莱德投资研究所负责人Jean Boivin表示,“美联储决策者们会继续发表讲话,但在当前这种环境下,他们讲话的影响力会被打上一定折扣。这是一个对宏观数据有过度反应的环境。”

毫无疑问的是,近来美国公布的一系列经济数据表现,其实已经在潜移默化中增强了投资者的信心——他们如今更为相信美联储将在今年晚些时候开始降息。衍生品市场的数据显示,交易员预计美联储今年非常可能实施两次25个基点的降息,第一次降息现在预计最早在9月。

这无疑比美联储官员在他们最新6月点阵图中预测的更为鸽派——他们的中位数预测是今年降息一次,低于3月份会议上所预计的三次。

随着相关利率预期的变化,当前大量资金也正涌入那些受益于较低借贷成本的股票。根据EPFR Global和美国银行汇编的数据,上周美国科技板块流入资金达到了21亿美元,为3月份以来的最高水平。

从历史上看,降息标志着一个关键的拐点,它将带来强劲的股票回报。当然,这仅限于像本轮这样不是由经济衰退引发的周期(至少目前如此)。这也就解释了为什么美国银行和EPFR Global最新的资金流动数据显示,资金大量流向了金融、原材料和公用事业这三个与经济密切相关的重要行业——只要经济增长强劲,这些行业就有望将从降息中受益。

与此同时,基金经理们也在加大对科技股的投资。纳斯达克100指数在2024年上涨了17%。根据彭博汇编的数据,标普500指数中七家最大公司的平均市盈率约为36倍,而基准指数的市盈率倍数仅约为22倍。

展望本周,市场人士紧绷的神经或许有望暂时放松一下——因为没有任何数据的重要性能与过去两周的就业和通胀报告相媲美。当然,美联储诸多官员本周将轮番登场,这也是他们过往在议息会议后经常会做的事情。但正如我们上述所提到的,眼下美联储官员讲话的影响力,似乎已并不如经济数据实际变化所体现的那么重要。

美银财富管理公司首席股票策略师Terry Sandven表示,如果美联储未来也能采取鸽派立场,那么像消费必需品和房地产这样能支付稳定股息的市场防御角落,也会变得更具吸引力。

对于股市而言,六月通常是市场的平静期,进入夏季后交易量会减少。不过,本周投资者可能仍需在周末前提防一件事——每季度一次的“四巫日”又将到来。本周五,股指期货、股指期权、个股期货与个股期权将同时到期,叠加部分指数的季度再平衡,这种汇聚往往会造成一阵市场的高波动和高成交量。因此,这可能会在短期内扰乱市场仓位。

Antimo资深投资组合经理Frank Monkam表示,“未来一周的股市可能会相当多变。”

MACD金叉信号形成,这些股涨势不错!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭建 股票配资来大